Статья 200 НК РФ (последняя редакция с комментариями). Налоговые вычеты

СТ 200 НК РФ.

1. Налогоплательщик имеет право уменьшить сумму акциза по подакцизным товарам, определенную в соответствии со статьей 194 настоящего Кодекса, на установленные настоящей статьей налоговые вычеты, за исключением вычетов, указанных в пункте 27 настоящей статьи.

Налогоплательщик, имеющий свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, при совершении им операций, указанных в подпункте 34 пункта 1 статьи 182 настоящего Кодекса, применяет налоговые вычеты, установленные пунктом 27 настоящей статьи.

2. Вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров либо уплаченные налогоплательщиком при ввозе подакцизных товаров на территорию Российской Федерации и иные территории и объекты, находящиеся под ее юрисдикцией, приобретших статус товаров Евразийского экономического союза, в дальнейшем использованных в качестве сырья для производства подакцизных товаров, если иное не установлено настоящим пунктом. При исчислении суммы акциза на спиртосодержащую продукцию (за исключением виноматериалов, виноградного сусла, фруктового сусла) и (или) алкогольную продукцию (за исключением вин, фруктовых вин, игристых вин (шампанских), сидра, пуаре, медовухи, пива и напитков, изготавливаемых на основе пива, винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята) указанные налоговые вычеты производятся в пределах суммы акциза, исчисленной по подакцизным товарам, использованным в качестве сырья, произведенным на территории Российской Федерации, а также ввезенным в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, являющимся товаром Евразийского экономического союза, исходя из объема использованных товаров (в литрах безводного этилового спирта) и ставки акциза, установленной пунктом 1 статьи 193 настоящего Кодекса в отношении этилового спирта, реализуемого организациям, уплачивающим авансовый платеж акциза. В случае использования в качестве сырья при производстве алкогольной и (или) подакцизной спиртосодержащей продукции подакцизных товаров, ввезенных в Российскую Федерацию, за исключением подакцизных товаров, ввезенных в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, являющихся товарами Евразийского экономического союза, налоговые вычеты производятся в пределах суммы акциза, исчисленной исходя из объема использованных товаров (в литрах безводного этилового спирта) и ставки акциза, установленной пунктом 1 статьи 193 настоящего Кодекса в отношении этилового спирта, реализуемого организациям, не уплачивающим авансовый платеж акциза.

В случае безвозвратной утери указанных подакцизных товаров в процессе их производства, хранения, перемещения и последующей технологической обработки суммы акциза также подлежат вычету. При этом вычету подлежит сумма акциза, относящаяся к части товаров, безвозвратно утерянных в пределах норм технологических потерь и (или) норм естественной убыли, утвержденных уполномоченным федеральным органом исполнительной власти для соответствующей группы товаров.

В случае использования налогоплательщиком в налоговом периоде приобретенного подакцизного товара для производства одновременно подакцизных и неподакцизных товаров порядок определения суммы вычета, относящегося к подакцизному товару, использованному для производства подакцизных товаров, устанавливается принятой налогоплательщиком учетной политикой для целей налогообложения. Указанный порядок может быть изменен в случае изменения применяемой технологии производства либо с начала нового налогового периода, но не ранее чем по истечении 24 следующих подряд налоговых периодов.

Указанные в настоящем пункте вычеты не применяются в отношении сумм акциза, предъявленных продавцами и уплаченных налогоплательщиком, имеющим свидетельство о регистрации лица, совершающего операции по переработке средних дистиллятов, при приобретении средних дистиллятов, в случае, если при получении (оприходовании) таких средних дистиллятов налогоплательщиком исчисленные в отношении таких операций суммы акциза принимаются к вычету в соответствии с абзацем вторым пункта 25 настоящей статьи. При этом суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком, учитываются в стоимости приобретенных средних дистиллятов.

3. При передаче подакцизных товаров, произведенных из давальческого сырья (материалов), в случае, если давальческим сырьем (материалами) являются подакцизные товары, вычетам подлежат суммы акциза, уплаченные собственником указанного давальческого сырья (материалов) при его приобретении либо уплаченные им при ввозе этого сырья (материалов) на территорию Российской Федерации и иные территории и объекты, находящиеся под ее юрисдикцией, приобретшего статус товара Евразийского экономического союза, а также суммы акциза, уплаченные собственником этого давальческого сырья (материалов) при его производстве.

4. Утратил силу с 1 июля 2012 года. - Федеральный закон от 18.07.2011 N 218-ФЗ.

5. Вычетам подлежат суммы акциза, уплаченные налогоплательщиком, в случае возврата покупателем подакцизных товаров (в том числе возврата в течение гарантийного срока) или отказа от них, за исключением алкогольной продукции, маркируемой федеральными специальными марками, при соблюдении условий, установленных пунктом 5 статьи 201 настоящего Кодекса.

6. Утратил силу с 1 января 2007 года. - Федеральный закон от 26.07.2006 N 134-ФЗ.

7. Налогоплательщик имеет право уменьшить общую сумму акциза по подакцизным товарам, определенную в соответствии со статьей 194 настоящего Кодекса, на сумму акциза, исчисленную налогоплательщиком с сумм авансовых и (или) иных платежей, полученных в счет оплаты предстоящих поставок подакцизных товаров.

8 - 10. Утратили силу с 1 января 2007 года. - Федеральный закон от 26.07.2006 N 134-ФЗ.

11. Вычетам подлежат суммы акциза, начисленные при совершении операций, предусмотренных подпунктами 20 и 20.1 пункта 1 статьи 182 настоящего Кодекса, налогоплательщиком, имеющим свидетельство (свидетельства), предусмотренное (предусмотренные) пунктом 1 статьи 179.2 настоящего Кодекса, в случае использования полученного (оприходованного) этилового спирта для производства товаров, указанных в таком свидетельстве и (или) документах, представленных налогоплательщиком в соответствии с пунктом 4.5 статьи 179.2 настоящего Кодекса, при представлении документов в соответствии с пунктом 11 статьи 201 настоящего Кодекса.

12. Утратил силу с 1 января 2020 года. - Федеральный закон от 29.09.2019 N 326-ФЗ.

13. Вычетам у налогоплательщика, имеющего свидетельство на производство прямогонного бензина, подлежат суммы акциза, исчисленные при реализации прямогонного бензина или передаче прямогонного бензина собственнику сырья, из которого произведен прямогонный бензин, в случае реализации (последующей реализации собственником сырья) такого прямогонного бензина налогоплательщику, имеющему свидетельство на переработку прямогонного бензина (при представлении документов в соответствии с пунктом 13 статьи 201 настоящего Кодекса).

14. Вычетам подлежат суммы акциза, исчисленные налогоплательщиком, имеющим свидетельство на производство прямогонного бензина, при совершении с прямогонным бензином операций, указанных в подпунктах 7 и 12 пункта 1 статьи 182 настоящего Кодекса (при представлении в соответствии с пунктом 14 статьи 201 настоящего Кодекса документов, подтверждающих передачу произведенного прямогонного бензина на переработку в продукцию нефтехимии, прямогонный бензин, бензол, параксилол, ортоксилол лицам, имеющим свидетельство на переработку прямогонного бензина и (или) свидетельство на совершение операций с бензолом, параксилолом или ортоксилолом).

15. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные налогоплательщиком, имеющим свидетельство на переработку прямогонного бензина, при совершении операций, указанных в подпунктах 23 и 24 пункта 1 статьи 182 настоящего Кодекса, а также при совершении операций, указанных в подпункте 21 пункта 1 статьи 182 настоящего Кодекса, при использовании полученного (оприходованного) прямогонного бензина для производства прямогонного бензина, продукции нефтехимии или для производства бензола, параксилола или ортоксилола и представлении документов в соответствии с пунктом 15 статьи 201 настоящего Кодекса.

В случае использования полученного (оприходованного) прямогонного бензина для производства продукции нефтехимии (включая технологические потери, возникающие в процессе такого производства), если такая продукция нефтехимии произведена в результате химических превращений, протекающих при температуре выше 700 градусов Цельсия (согласно технической документации на технологическое оборудование, посредством которого осуществляются химические превращения), или в результате дегидрирования бензиновых фракций, коэффициент применяется в следующих размерах:

с 1 января по 31 июля 2016 года включительно - 1,6;

с 1 августа по 31 декабря 2016 года включительно - 1,40;

с 1 января 2017 года - 1,7.

Суммы акциза, начисленные при совершении операций, указанных в подпункте 21 пункта 1 статьи 182 настоящего Кодекса, при использовании полученного прямогонного бензина для производства прямогонного бензина, бензола, параксилола, ортоксилола (включая технологические потери, возникающие в процессе такого производства) или для производства продукции нефтехимии (включая технологические потери, возникающие в процессе такого производства), за исключением случаев такого производства, указанных в абзаце втором настоящего пункта, подлежат вычету с применением коэффициента, равного 1.

Суммы акциза, начисленные при совершении операций, указанных в подпунктах 23 и 24 пункта 1 статьи 182 настоящего Кодекса, при выбытии (использовании) оприходованного прямогонного бензина подлежат вычету с применением коэффициента 1, за исключением случаев использования прямогонного бензина, указанных в абзаце втором настоящего пункта.

16. При исчислении акциза на реализованную алкогольную и (или) подакцизную спиртосодержащую продукцию вычету подлежит уплаченная налогоплательщиком (банком-гарантом в случаях, предусмотренных пунктом 13 статьи 204 и (или) пунктом 6 статьи 184 настоящего Кодекса) сумма авансового платежа акциза в пределах суммы этого платежа, приходящейся на объем этилового спирта, фактически использованного для производства реализованной алкогольной и (или) подакцизной спиртосодержащей продукции, либо на объем приобретенного и (или) произведенного налогоплательщиком спирта-сырца, переданного в структуре одной организации для производства ректификованного этилового спирта, в дальнейшем используемого для производства алкогольной и (или) подакцизной спиртосодержащей продукции, при представлении в налоговый орган документов в соответствии с пунктами 17 и (или) 18 статьи 201 настоящего Кодекса, если иное не предусмотрено настоящим пунктом.

Сумма авансового платежа акциза, приходящаяся на объем этилового спирта, не использованного в истекшем налоговом периоде для производства реализованной алкогольной и (или) подакцизной спиртосодержащей продукции, подлежит вычету в следующем или других последующих налоговых периодах, в которых приобретенный этиловый спирт будет использован для производства указанной алкогольной и (или) подакцизной спиртосодержащей продукции.

Сумма авансового платежа акциза, уплаченного при приобретении дистиллятов (в том числе ввезенных в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, являющихся товарами Евразийского экономического союза), используемых в дальнейшем для производства алкогольной продукции, подлежит вычету на дату их оприходования налогоплательщиком при представлении в налоговый орган документов, предусмотренных пунктом 17 статьи 201 настоящего Кодекса.

Сумма авансового платежа акциза, уплаченного по окончании расчетного срока, предусмотренного пунктом 11 статьи 204 настоящего Кодекса, в случае освобождения от уплаты авансового платежа акциза при условии представления банковской гарантии при приобретении коньячных дистиллятов (в том числе ввезенных в Российскую Федерацию с территорий государств - членов Евразийского экономического союза и являющихся товарами Евразийского экономического союза), используемых в дальнейшем для производства алкогольной продукции, подлежит вычету в налоговом периоде, на который приходится дата уплаты авансового платежа акциза, при представлении в налоговый орган документов, предусмотренных пунктом 17 статьи 201 настоящего Кодекса.

17. Сумма авансового платежа акциза, подлежащая вычету, уменьшается на сумму акциза, приходящуюся на объем этилового спирта, безвозвратно утраченного в процессе транспортировки, хранения, перемещения в структуре одной организации и последующей технологической обработки, за исключением потерь в пределах норм естественной убыли, утвержденных уполномоченным федеральным органом исполнительной власти.

18. При реорганизации организации, уплатившей авансовый платеж акциза, право на налоговый вычет, предусмотренный пунктом 16 настоящей статьи, переходит к ее правопреемнику при условии соблюдения положений пунктов 17 и (или) 18 статьи 201 настоящего Кодекса.

19. При исчислении акциза на реализованную алкогольную продукцию вычетам подлежат суммы акциза, уплаченные налогоплательщиком при приобретении или при ввозе в Российскую Федерацию виноматериалов, виноградного сусла, фруктового сусла, использованных для производства указанной продукции, при представлении документов, предусмотренных пунктом 19 статьи 201 настоящего Кодекса.

20. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные при совершении операций, указанных в подпунктах 25 - 27 пункта 1 статьи 182 настоящего Кодекса, налогоплательщиком, имеющим свидетельство на совершение операций с бензолом, параксилолом или ортоксилолом, и при представлении документов в соответствии с пунктом 20 статьи 201 настоящего Кодекса.

При использовании полученного (оприходованного) бензола, параксилола, ортоксилола для производства продукции нефтехимии коэффициент применяется в следующих размерах:

с 1 января по 31 декабря 2015 года включительно - 2,88;

с 1 января по 31 декабря 2016 года включительно - 2,84;

с 1 января 2017 года - 3,4.

В иных случаях выбытия (использования) полученного (оприходованного) бензола, параксилола или ортоксилола коэффициент принимается равным 1.

21. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, начисленные при получении авиационного керосина налогоплательщиком, включенным в Реестр эксплуатантов гражданской авиации Российской Федерации и имеющим сертификат (свидетельство) эксплуатанта, и увеличенные на величину ВАВИА, определяемую в соответствии с настоящим пунктом, при условии представления документов в соответствии с пунктом 21 статьи 201 настоящего Кодекса.

При использовании полученного авиационного керосина самим налогоплательщиком и (или) лицом, с которым налогоплательщиком заключен договор на оказание услуг по заправке воздушных судов авиационным керосином, для заправки воздушных судов, эксплуатируемых налогоплательщиком, коэффициент применяется в следующих размерах:

с 1 января по 31 декабря 2015 года включительно - 2;

с 1 января по 31 декабря 2016 года включительно - 1,84;

с 1 января 2017 года - 2,08.

В иных случаях выбытия (использования) полученного авиационного керосина коэффициент принимается равным 1.

Величина ВАВИА определяется налогоплательщиком самостоятельно по следующей формуле:

ВАВИА = ДКЕР x VКЕР x КДТ_КОМП,

где VКЕР - объем (в тоннах) полученного авиационного керосина, использованного в налоговом периоде самим налогоплательщиком и (или) лицом, с которым налогоплательщиком заключен договор на оказание услуг по заправке воздушных судов авиационным керосином, для заправки воздушных судов, эксплуатируемых налогоплательщиком;

КДТ_КОМП - коэффициент, определяемый в порядке, установленном пунктом 27 настоящей статьи;

ДКЕР = ЦКЕРэксп - ЦКЕРвр,

где ЦКЕРэксп - средняя цена экспортной альтернативы для авиационного керосина, рассчитанная в морских портах Российской Федерации, расположенных в Северо-Западном федеральном округе, которая определяется по следующей формуле:

ЦКЕРэксп = ((ЦКЕРрт - ТДТм - ЭПКЕР) x Р) x (1 + СНДС),

где ЦКЕРрт - средняя (среднеарифметическое значение за все дни торгов) за налоговый период цена на авиационный керосин на роттердамском рынке нефтяного сырья в долларах США за 1 тонну;

ТДТм - величина, определяемая в порядке, установленном пунктом 27 настоящей статьи;

ЭПКЕР - ставка вывозной таможенной пошлины в отношении авиационного керосина, действовавшая в налоговом периоде, в долларах США за 1 тонну;

Р - среднее значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, определяемое налогоплательщиком самостоятельно как среднеарифметическое значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, за все дни в налоговом периоде;

СНДС - ставка налога на добавленную стоимость, действовавшая в налоговом периоде и указанная в пункте 3 статьи 164 настоящего Кодекса;

ЦКЕРвр - условное значение средней оптовой цены реализации авиационного керосина на территории Российской Федерации, принимаемое равным 48 300 рублям за 1 тонну на период с 1 августа по 31 декабря 2019 года включительно, 50 700 рублям за 1 тонну на период с 1 января по 31 декабря 2020 года включительно, 53 250 рублям за 1 тонну на период с 1 января по 31 декабря 2021 года включительно, 55 900 рублям за 1 тонну на период с 1 января по 31 декабря 2022 года включительно, 58 700 рублям за 1 тонну на период с 1 января по 31 декабря 2023 года включительно, 61 600 рублям за 1 тонну на период с 1 января по 31 декабря 2024 года включительно.

Порядок расчета величины ЦКЕРрт определяется федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы. Указанный порядок подлежит размещению на официальном сайте указанного федерального органа исполнительной власти в сети "Интернет". При этом, если на 15-е число месяца, непосредственно следующего за налоговым периодом, порядок расчета величины ЦКЕРрт не определен, то для такого налогового периода величина ЦКЕРрт принимается равной нулю.

Значения показателей ДКЕР и ЦКЕРэксп округляются до целых значений в соответствии с действующим порядком округления.

Показатель ЦКЕРэксп рассчитывается федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы, в порядке, установленном настоящим пунктом, и публикуется на официальном сайте указанного федерального органа исполнительной власти в сети "Интернет" до истечения 15 дней, следующих за днем окончания налогового периода.

В случае, если величина ЦКЕРвр не установлена для налогового периода, в таком налоговом периоде величина ДКЕР принимается равной нулю.

Если значение величины ДКЕР, определенное налогоплательщиком самостоятельно в порядке, установленном настоящим пунктом, оказалось менее нуля, то в таком налоговом периоде величина ДКЕР принимается равной нулю.

22. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные при совершении операций, указанных в подпункте 29 пункта 1 статьи 182 настоящего Кодекса, и увеличенные на величину ВФ, определяемую в соответствии с настоящим пунктом, при условии представления документов, предусмотренных пунктом 22 статьи 201 настоящего Кодекса.

При использовании полученных средних дистиллятов налогоплательщиком в качестве топлива для бункеровки (заправки) водных судов и (или) установок и сооружений, указанных в подпунктах 1 и 2 пункта 1 статьи 179.5 настоящего Кодекса, принадлежащих налогоплательщику на праве собственности или ином законном основании, или в качестве топлива при производстве электрической и (или) тепловой энергии на объектах имущества, которые указаны в подпункте 3 пункта 1 статьи 179.5 настоящего Кодекса, в отношении которых в налоговый орган представлены копии документов, подтверждающих право собственности (право оперативного управления) на указанные объекты имущества, применяется коэффициент, равный 2.

В иных случаях выбытия (использования) полученных средних дистиллятов применяется коэффициент, равный 1.

Если иное не указано в настоящем пункте, величина ВФ определяется как произведение коэффициента 1 000 и объема использования в налоговом периоде полученных после 1 января 2022 года налогоплательщиком средних дистиллятов в качестве топлива для бункеровки (заправки) водных судов и (или) установок и сооружений, указанных в подпунктах 1 и 2 пункта 1 статьи 179.5 настоящего Кодекса, принадлежащих налогоплательщику на праве собственности или ином законном основании, или в качестве топлива при производстве электрической и (или) тепловой энергии на объектах имущества, которые указаны в подпункте 3 пункта 1 статьи 179.5 настоящего Кодекса, в отношении которых в налоговый орган представлены копии документов, подтверждающих право собственности (право оперативного управления) на указанные объекты имущества.

Величина ВФ принимается равной нулю на период с 1 января 2019 года по 31 декабря 2021 года включительно. С 1 января 2022 года величина ВФ принимается равной нулю в случае, если коэффициент, применяемый при расчете налоговых вычетов и определяемый в соответствии с настоящим пунктом, оказался менее 2.

Значение величины ВФ округляется до целых значений в соответствии с действующим порядком округления.

23. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные при совершении операций, указанных в подпункте 30 пункта 1 статьи 182 настоящего Кодекса, и увеличенные на величины ВБ и ВДФО, определяемые в соответствии с настоящим пунктом, при условии представления документов, предусмотренных пунктом 23 статьи 201 настоящего Кодекса.

При реализации (в том числе на основе договоров поручения, договоров комиссии либо агентских договоров) средних дистиллятов российской организацией, включенной в реестр поставщиков бункерного топлива, и (или) российской организацией, имеющей лицензию на осуществление погрузочно-разгрузочной деятельности (применительно к опасным грузам на железнодорожном транспорте, внутреннем водном транспорте, в морских портах), или лицом, заключившим с организацией, включенной в реестр поставщиков бункерного топлива, договоры, на основании которых используются объекты, посредством которых осуществляется бункеровка (заправка) водных судов, иностранной организации и вывозе указанных средних дистиллятов за пределы территории Российской Федерации в качестве припасов на водных судах в соответствии с правом Евразийского экономического союза применяется коэффициент, равный 2.

В иных случаях выбытия (использования) таких средних дистиллятов, в том числе в отношении объема реализованных средних дистиллятов, которые не были вывезены за пределы территории Российской Федерации в качестве припасов на водных судах в соответствии с правом Евразийского экономического союза, применяется коэффициент, равный 1.

Если иное не указано в настоящем пункте, величина ВБ определяется как произведение коэффициента 1000 и объема реализации (в том числе на основе договоров поручения, комиссии либо агентских договоров) российской организацией, включенной в реестр поставщиков бункерного топлива, и (или) российской организацией, имеющей лицензию на осуществление погрузочно-разгрузочной деятельности (применительно к опасным грузам на железнодорожном транспорте, внутреннем водном транспорте, в морских портах), или лицом, заключившим с организацией, включенной в реестр поставщиков бункерного топлива, договоры, на основании которых используются объекты, посредством которых осуществляется бункеровка (заправка) водных судов иностранной организации, в налоговом периоде средних дистиллятов, вывезенных за пределы территории Российской Федерации в качестве припасов на водных судах в соответствии с правом Евразийского экономического союза.

Величина ВБ принимается равной нулю на период с 1 января 2019 года по 31 декабря 2021 года включительно. С 1 января 2022 года величина ВБ принимается равной нулю в случае, если коэффициент, применяемый при расчете налоговых вычетов и определяемый в соответствии с настоящим пунктом, оказался менее 2.

Значение величины ВБ округляется до целых значений в соответствии с действующим порядком округления.

Величина ВДФО определяется как произведение коэффициента КДФО и объема реализации (в том числе на основе договоров поручения, комиссии либо агентских договоров) российской организацией, включенной в реестр поставщиков бункерного топлива, и (или) российской организацией, имеющей лицензию на осуществление погрузочно-разгрузочной деятельности (применительно к опасным грузам на железнодорожном транспорте, внутреннем водном транспорте, в морских портах), или лицом, заключившим с организацией, включенной в реестр поставщиков бункерного топлива, договоры, на основании которых используются объекты, посредством которых осуществляется бункеровка (заправка) водных судов иностранной организации, в налоговом периоде средних дистиллятов, вывезенных за пределы территории Российской Федерации в качестве припасов на водных судах в соответствии с правом Евразийского экономического союза.

КДФО - коэффициент, характеризующий региональные особенности производства средних дистиллятов.

В отношении средних дистиллятов, реализованных организацией, имеющей свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья (далее в настоящей статье - организация - первый собственник), принадлежащих организации - первому собственнику на праве собственности и произведенных организацией - первым собственником либо организацией, с которой у нее заключен договор об оказании ей услуг по переработке нефтяного сырья, на производственных мощностях по переработке нефтяного сырья, указанных в свидетельстве о регистрации лица, непосредственно совершающего операции по переработке нефтяного сырья, и расположенных в Хабаровском крае, либо реализованных организацией, признаваемой взаимозависимым лицом с организацией - первым собственником в соответствии с положениями статьи 105.1 настоящего Кодекса, получившей право собственности на указанные в настоящем абзаце средние дистилляты в результате их приобретения непосредственно у организации - первого собственника, значение КДФО принимается равным:

2 100 - по 31 декабря 2021 года включительно;

1 100 - начиная с 1 января 2022 года.

В случае реализации средних дистиллятов иными организациями значение коэффициента КДФО принимается равным 0.

Значение величины ВДФО округляется до целых значений в соответствии с действующим порядком округления.

24. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные при совершении операций, указанных в подпункте 31 пункта 1 статьи 182 настоящего Кодекса, и увеличенные на величину ВШ, определяемую в соответствии с настоящим пунктом, при условии представления документов, предусмотренных пунктом 24 статьи 201 настоящего Кодекса.

При реализации (в том числе на основе договоров поручения, договоров комиссии либо агентских договоров) средних дистиллятов российской организацией, включенной в реестр поставщиков бункерного топлива, за пределы территории Российской Федерации в соответствии с таможенной процедурой экспорта иностранной организации, выполняющей работы (оказывающей услуги), связанные с региональным геологическим изучением, геологическим изучением, разведкой и (или) добычей углеводородного сырья на континентальном шельфе Российской Федерации, на основании договора с организацией, владеющей лицензией на пользование участком недр континентального шельфа Российской Федерации, и (или) с исполнителем, привлеченным пользователем недр в соответствии с законодательством Российской Федерации о континентальном шельфе Российской Федерации для создания, эксплуатации, использования установок, сооружений, указанных в подпункте 2 пункта 1 статьи 179.5 настоящего Кодекса, искусственных островов на континентальном шельфе Российской Федерации, и (или) с оператором нового морского месторождения углеводородного сырья применяется коэффициент, равный 2.

В иных случаях выбытия (использования) таких средних дистиллятов применяется коэффициент, равный 1.

Если иное не указано в настоящем пункте, величина ВШ определяется как произведение коэффициента 1000 и объема реализации (в том числе на основе договоров поручения, комиссии либо агентских договоров) в налоговом периоде средних дистиллятов российской организацией, включенной в реестр поставщиков бункерного топлива, за пределы территории Российской Федерации в соответствии с таможенной процедурой экспорта иностранной организации, выполняющей работы (оказывающей услуги), связанные с региональным геологическим изучением, геологическим изучением, разведкой и (или) добычей углеводородного сырья на континентальном шельфе Российской Федерации, на основании договора с организацией, владеющей лицензией на пользование участком недр континентального шельфа Российской Федерации, и (или) с исполнителем, привлеченным пользователем недр в соответствии с законодательством Российской Федерации о континентальном шельфе Российской Федерации для создания, эксплуатации, использования установок, сооружений, указанных в подпункте 2 пункта 1 статьи 179.5 настоящего Кодекса, искусственных островов на континентальном шельфе Российской Федерации, и (или) с оператором нового морского месторождения углеводородного сырья.

Величина ВШ принимается равной нулю на период с 1 января 2019 года по 31 декабря 2021 года включительно. С 1 января 2022 года величина ВШ принимается равной нулю в случае, если коэффициент, применяемый при расчете налоговых вычетов и определяемый в соответствии с настоящим пунктом, оказался менее 2.

Значение величины ВШ округляется до целых значений в соответствии с действующим порядком округления.

25. Вычетам подлежат умноженные на коэффициент, установленный настоящим пунктом, суммы акциза, исчисленные при совершении операций, указанных в подпунктах 32 и 33 пункта 1 статьи 182 настоящего Кодекса, при представлении документов, предусмотренных пунктом 25 статьи 201 настоящего Кодекса.

При переработке средних дистиллятов на производственных мощностях, необходимых для осуществления технологических процессов (хотя бы одного вида) по переработке средних дистиллятов, указанных в пункте 8 статьи 179.6 настоящего Кодекса, применяется коэффициент, равный 2.

В иных случаях выбытия (использования) средних дистиллятов применяется коэффициент, равный 1.

26. Вычетам подлежат суммы акциза, исчисленные по истечении 180 календарных дней с даты выпуска товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области после использования этих товаров для осуществления операций, признаваемых объектами налогообложения и подлежащих налогообложению в соответствии с настоящей главой.

Право на указанные налоговые вычеты имеют налогоплательщики - производители подакцизных товаров, указанных в подпунктах 6 и 6.1 пункта 1 статьи 181 настоящего Кодекса, в отношении указанных товаров, которые на дату выпуска указанных товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области являются резидентами, включенными в единый реестр резидентов Особой экономической зоны в Калининградской области, либо лицами, государственная регистрация которых осуществлена в Калининградской области, которые по состоянию на 1 апреля 2006 года осуществляли деятельность на основании Федерального закона от 22 января 1996 года N 13-ФЗ "Об Особой экономической зоне в Калининградской области" и состоят на учете в налоговых органах Калининградской области по месту нахождения организации (месту жительства физического лица - индивидуального предпринимателя).

27. Вычетам подлежат суммы акциза, умноженные на коэффициент 2, исчисленные налогоплательщиком, имеющим свидетельство о регистрации лица, совершающего операции по переработке нефтяного сырья, в период действия указанного свидетельства при совершении им операций, указанных в подпункте 34 пункта 1 статьи 182 настоящего Кодекса, и увеличенные (уменьшенные) на величину КДЕМП, определяемую в соответствии с настоящим пунктом, и на инвестиционную надбавку для нефтеперерабатывающих заводов КИНВ, определяемую в соответствии с пунктом 27.1 настоящей статьи, при условии представления документов, предусмотренных пунктом 28 статьи 201 настоящего Кодекса.

Если иное не указано в настоящем пункте, величина КДЕМП определяется налогоплательщиком самостоятельно в следующем порядке:

КДЕМП = ДАБ x VАБ x КАБ_КОМП + ДДТ x VДТ x КДТ_КОМП + ДДВ_АБ x VДВ_АБ + ДДВ_ДТ x VДВ_ДТ,

где VАБ и VДТ - объем (в тоннах) высокооктанового (по исследовательскому методу 92 и более) автомобильного бензина класса 5 и дизельного топлива класса 5 соответственно, произведенных из направленного на переработку нефтяного сырья, принадлежащего налогоплательщику на праве собственности, и иного сырья (в том числе многофункциональных присадок, иных компонентов, не являющихся нефтяным сырьем), реализованных или использованных на собственные нужды налогоплательщиком в налоговом периоде на территории Российской Федерации, в отношении которых налогоплательщиком или организацией, осуществляющей переработку нефтяного сырья по договору об оказании налогоплательщику услуг по переработке нефтяного сырья, исчислены суммы акциза в текущем или в предыдущих налоговых периодах. При этом объем (в тоннах) иного сырья (в том числе многофункциональных присадок, иных компонентов, не являющихся нефтяным сырьем), использованного для производства VАБ и VДТ, не должен превышать 10 процентов от общего объема VАБ и VДТ (в тоннах). В случае, если объем иного сырья (в том числе многофункциональных присадок, иных компонентов, не являющихся нефтяным сырьем) превысил значение 10 процентов от общего объема VАБ и VДТ (в тоннах), значения показателей VАБ и VДТ подлежат уменьшению на соответствующий объем высокооктанового (по исследовательскому методу 92 и более) автомобильного бензина класса 5 и дизельного топлива класса 5, произведенных из иного сырья (в том числе многофункциональных присадок, иных компонентов, не являющихся нефтяным сырьем) в объеме, превышающем 10 процентов. Для целей настоящего абзаца при определении объема иного сырья, использованного для производства VАБ и VДТ, не учитываются объемы газа горючего природного, попутного нефтяного газа, использованные при производстве указанных нефтепродуктов;

КАБ_КОМП принимается равным 0,75 на период с 1 июля по 31 декабря 2019 года включительно, 0,68 - начиная с 1 января 2020 года;

КДТ_КОМП принимается равным 0,7 на период с 1 июля по 31 декабря 2019 года включительно, 0,65 - начиная с 1 января 2020 года;

VДВ_АБ и VДВ_ДТ - объем (в тоннах) высокооктанового (по исследовательскому методу 92 и более) автомобильного бензина класса 5 и дизельного топлива класса 5 соответственно, произведенных из направленного на переработку нефтяного сырья, принадлежащего налогоплательщику на праве собственности, и иного сырья (в том числе многофункциональных присадок, иных компонентов, не являющихся нефтяным сырьем) и реализованных в налоговом периоде в базисах поставки, расположенных на территории Дальневосточного федерального округа, по перечню таких базисов поставки, устанавливаемому Правительством Российской Федерации;

ДДВ_АБ и ДДВ_ДТ - дальневосточные надбавки, определяемые в рублях за 1 тонну, рассчитываются налогоплательщиком самостоятельно как сумма величин 2 000 рублей и ДАБ или ДДТ, если иное не установлено настоящим пунктом. При этом, если величина ДДВ_АБ или ДДВ_ДТ оказалась более 2 000 или менее 0, для целей настоящего пункта величина ДДВ_АБ или ДДВ_ДТ принимается равной 2 000 или 0 соответственно. В случае, если средняя за налоговый период оптовая цена реализации на указанных базисах поставки, расположенных в Дальневосточном федеральном округе, автомобильного бензина АИ-92 класса 5 или дизельного топлива класса 5 отклоняется в большую сторону более чем на 20 процентов от средней за налоговый период оптовой цены реализации в Российской Федерации автомобильного бензина АИ-92 класса 5 или дизельного топлива класса 5 соответственно, величина ДДВ_АБ или ДДВ_ДТ соответственно в таком налоговом периоде принимается равной 0. Порядок расчета средней за налоговый период оптовой цены реализации на указанных базисах поставки, расположенных в Дальневосточном федеральном округе, автомобильного бензина АИ-92 класса 5 и дизельного топлива класса 5 определяется федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы. Указанный порядок подлежит размещению на официальном сайте указанного органа исполнительной власти в сети "Интернет". При этом средние за налоговый период оптовые цены реализации на указанных базисах поставки, расположенных в Дальневосточном федеральном округе, автомобильного бензина АИ-92 класса 5 и дизельного топлива класса 5 рассчитываются федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы, в порядке, установленном настоящим пунктом, и подлежат размещению на официальном сайте указанного федерального органа исполнительной власти в сети "Интернет" до истечения 15 дней, следующих за днем окончания налогового периода;

ДАБ = ЦАБэксп - ЦАБвр;

ДДТ = ЦДТэксп - ЦДТвр,

где ЦАБэксп - средняя цена экспортной альтернативы для автомобильного бензина АИ-92 класса 5, рассчитанная в морских портах Северо-Западного федерального округа, которая определяется по следующей формуле:

ЦАБэксп = ((ЦАБрт - ТАБм - ЭПАБ) x Р + ААБ) x (1 + СНДС),

где ЦАБрт - средняя (среднеарифметическое значение за все дни торгов) за налоговый период цена на автомобильный бензин АИ-92 класса 5 на роттердамском рынке нефтяного сырья в долларах США за 1 тонну;

ТАБм - средние за налоговый период затраты на транспортировку морем и перевалку в портах 1 тонны автомобильного бензина АИ-92 класса 5 из морских портов Российской Федерации, расположенных в Северо-Западном федеральном округе, до роттердамского рынка нефтяного сырья в долларах США за 1 тонну;

ЭПАБ - ставка вывозной таможенной пошлины в отношении автомобильного бензина АИ-92 класса 5, действовавшая в налоговом периоде, в долларах США за 1 тонну;

Р - среднее значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, определяемое налогоплательщиком самостоятельно как среднеарифметическое значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, за все дни в налоговом периоде;

ААБ - ставка акциза, действовавшая в налоговом периоде для автомобильного бензина класса 5;

СНДС - ставка налога на добавленную стоимость, действовавшая в налоговом периоде и указанная в пункте 3 статьи 164 настоящего Кодекса;

ЦАБвр - условное значение средней оптовой цены реализации автомобильного бензина АИ-92 класса 5 на территории Российской Федерации, принимаемое равным 51 000 рублей за 1 тонну на период с 1 июля по 31 декабря 2019 года включительно, 53 600 рублям за 1 тонну на период с 1 января по 31 декабря 2020 года включительно, 56 300 рублям за 1 тонну на период с 1 января по 31 декабря 2021 года включительно, 59 000 рублей за 1 тонну на период с 1 января по 31 декабря 2022 года включительно, 62 000 рублей за 1 тонну на период с 1 января по 31 декабря 2023 года включительно, 65 000 рублей за 1 тонну на период с 1 января по 31 декабря 2024 года включительно;

ЦДТэксп - средняя цена экспортной альтернативы для дизельного топлива класса 5, рассчитанная в морских портах Северо-Западного федерального округа, которая определяется по следующей формуле:

ЦДТэксп = ((ЦДТрт - ТДТм - ЭПДТ) x Р + АДТ) x (1 + СНДС),

где ЦДТрт - средняя (среднеарифметическое значение за все дни торгов) за налоговый период цена на дизельное топливо класса 5 на роттердамском рынке нефтяного сырья в долларах США за 1 тонну;

ТДТм - средние за налоговый период затраты на транспортировку морем и перевалку в портах 1 тонны дизельного топлива класса 5 из морских портов Российской Федерации, расположенных в Северо-Западном федеральном округе, до роттердамского рынка нефтяного сырья в долларах США за 1 тонну;

ЭПДТ - ставка вывозной таможенной пошлины в отношении дизельного топлива класса 5, действовавшая в налоговом периоде, в долларах США за 1 тонну;

АДТ - ставка акциза, действовавшая в налоговом периоде для дизельного топлива класса 5;

ЦДТвр - условное значение средней оптовой цены реализации дизельного топлива класса 5 на территории Российской Федерации, принимаемое равным 46 000 рублей за 1 тонну на период с 1 июля по 31 декабря 2019 года включительно, 48 300 рублям за 1 тонну на период с 1 января по 31 декабря 2020 года включительно, 50 700 рублям за 1 тонну на период с 1 января по 31 декабря 2021 года включительно, 53 250 рублям за 1 тонну на период с 1 января по 31 декабря 2022 года включительно, 56 000 рублей за 1 тонну на период с 1 января по 31 декабря 2023 года включительно, 58 700 рублям за 1 тонну на период с 1 января по 31 декабря 2024 года включительно;

абзацы двадцать седьмой - тридцать второй утратили силу. - Федеральный закон от 30.07.2019 N 255-ФЗ.

Порядок расчета показателей ЦАБрт, ЦДТрт, ТАБм, ТДТм определяется федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы. Указанный порядок подлежит размещению на официальном сайте указанного федерального органа исполнительной власти в сети "Интернет".

Значения показателей КДЕМП, ЦАБэксп, ЦДТэксп округляются до целых значений в соответствии с действующим порядком округления.

Показатели ЦАБэксп и ЦДТэксп рассчитываются федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы, в порядке, установленном настоящим пунктом, и публикуются на официальном сайте указанного федерального органа исполнительной власти в сети "Интернет" до истечения 10 дней, следующих за днем окончания налогового периода.

В случае, если средняя за налоговый период оптовая цена реализации в Российской Федерации автомобильного бензина АИ-92 класса 5 или дизельного топлива класса 5 отклоняется в большую сторону более чем на 10 процентов по автомобильному бензину АИ-92 класса 5 или на 20 процентов по дизельному топливу класса 5 от величин ЦАБвр и ЦДТвр соответственно, величина КДЕМП в таком налоговом периоде принимается равной нулю.

Порядок расчета средних за налоговый период оптовых цен реализации в Российской Федерации автомобильного бензина АИ-92 класса 5 и дизельного топлива класса 5 определяется федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору за соблюдением законодательства в сфере конкуренции на товарных рынках, защиты конкуренции на рынке финансовых услуг, деятельности субъектов естественных монополий и рекламы, и подлежит размещению на его официальном сайте в сети "Интернет", на котором также публикуется информация об указанных оптовых ценах до истечения 10 календарных дней, следующих за последним днем налогового периода.

В случае возврата высокооктанового (по исследовательскому методу 92 и более) автомобильного бензина класса 5 и (или) дизельного топлива класса 5, произведенных из направленных на переработку нефтяного сырья и иного сырья, принадлежащих налогоплательщику на праве собственности, и ранее реализованных налогоплательщиком на территории Российской Федерации, значения показателей VАБ и (или) VДТ за налоговый период, в котором произведен такой возврат, уменьшаются на объем (в тоннах) возврата соответствующего товара.

В случае, если величины ЦАБвр и (или) ЦДТвр не установлены для налогового периода, величина КДЕМП в таком налоговом периоде принимается равной нулю.

27.1. Инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ определяется налогоплательщиком самостоятельно в порядке, установленном настоящим пунктом.

В целях настоящей статьи под нефтеперерабатывающим заводом понимается единый технологический комплекс, включающий производственные мощности, обеспечивающие осуществление первичных или первичных и вторичных процессов переработки нефти и (или) газового конденсата стабильного, а также производство готовой продукции, принадлежащий на праве собственности или ином законном основании налогоплательщику или организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья.

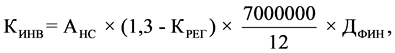

Если иное не установлено настоящим пунктом, для налогоплательщиков, заключивших до 1 октября 2021 года с федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, соглашение о создании новых производственных мощностей (об увеличении мощности, о модернизации, реконструкции действующих производственных мощностей) по глубокой переработке нефтяного сырья, и (или) природного газа, и (или) прямогонного бензина, и (или) средних дистиллятов и (или) о создании новых объектов основных средств, необходимых для обеспечения нефтяным сырьем нефтеперерабатывающих предприятий с высокой глубиной переработки, обеспечивающих своевременную модернизацию производства (далее в настоящей статье - инвестиционное соглашение), инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ определяется применительно к сумме акциза, исчисленной в отношении нефтяного сырья, принадлежащего налогоплательщику на праве собственности, направленного на переработку на производственных мощностях, входящих в состав нефтеперерабатывающего завода, указанного в инвестиционном соглашении, и указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику или организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья, по следующей формуле:

где АНС - ставка акциза на нефтяное сырье, определяемая налогоплательщиком в порядке, установленном пунктом 8 статьи 193 настоящего Кодекса, в отношении нефтяного сырья, принадлежащего налогоплательщику на праве собственности, направленного на переработку на производственных мощностях, входящих в состав нефтеперерабатывающего завода, указанного в инвестиционном соглашении, и указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику или организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья. В целях настоящего пункта налогоплательщик, имеющий свидетельство на переработку собственного нефтяного сырья на производственных мощностях, указанных в его свидетельстве и в свидетельстве организации, оказывающей ему услуги по переработке нефтяного сырья, расположенных на территории одного субъекта Российской Федерации, для которых в соответствии с пунктом 8 статьи 193 настоящего Кодекса предусмотрена обязанность определять одну ставку акциза на нефтяное сырье, определяет АНС в отношении нефтяного сырья, принадлежащего налогоплательщику на праве собственности, направленного на переработку на производственных мощностях, входящих в состав нефтеперерабатывающего завода, указанного в инвестиционном соглашении;

КРЕГ - коэффициент, характеризующий региональные особенности рынков продуктов переработки нефтяного сырья, определяемый налогоплательщиком в порядке, установленном пунктом 8 статьи 193 настоящего Кодекса в отношении нефтяного сырья, принадлежащего налогоплательщику на праве собственности, направленного на переработку на производственных мощностях, входящих в состав нефтеперерабатывающего завода, указанного в инвестиционном соглашении, и указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику или организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья;

ДФИН - коэффициент, характеризующий долю в финансировании инвестиционного соглашения, принимаемый равным:

1 - в случае, если стороной инвестиционного соглашения является единственный налогоплательщик - получатель инвестиционной надбавки для нефтеперерабатывающих заводов КИНВ;

доле налогоплательщика в финансировании инвестиционного соглашения (включая привлекаемые налогоплательщиком заемные и (или) кредитные средства), указанной в инвестиционном соглашении. При этом, если указанная доля налогоплательщика в инвестиционном соглашении не указана, ДФИН принимается равным нулю.

Рассчитанная инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ округляется до целого значения в соответствии с действующим порядком округления.

В случае, если рассчитанная налогоплательщиком инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ оказалась менее нуля, для целей настоящей главы значение КИНВ принимается равным нулю.

Инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ принимается равной нулю в случае, если сумма налоговых баз, определенных для налоговых периодов, начавшихся в 2019 - 2021 годах, в отношении нефтяного сырья, принадлежащего налогоплательщику на праве собственности, направленного на переработку на производственных мощностях, входящих в состав нефтеперерабатывающего завода, указанного в инвестиционном соглашении, и указанных в свидетельстве о регистрации лица, совершающего операции по переработке нефтяного сырья, выданном налогоплательщику или организации, непосредственно оказывающей налогоплательщику услуги по переработке нефтяного сырья, оказалась менее 3 миллионов тонн нефтяного сырья.

Инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ определяется налогоплательщиком для налоговых периодов, начинающихся с 1-го числа квартала, в котором им заключено соглашение, но не ранее 1-го числа месяца, в котором сумма фактически оплаченных начиная с 1 января 2019 года налогоплательщиком и (или) взаимозависимыми с ним лицами затрат с учетом выданных авансов, непосредственно связанных с созданием объектов основных средств, являющихся предметом инвестиционного соглашения, впервые превысила величину, равную 3 миллиардам рублей, умноженную на коэффициент ДФИН.

В случае, если налогоплательщики воспользовались правом, предусмотренным пунктом 5.4 статьи 179.7 настоящего Кодекса (или в случае, если данным правом воспользовалась организация, заключившая соглашение о модернизации нефтеперерабатывающих мощностей, и доля прямого участия налогоплательщика в этой организации, с которой у него заключен договор об оказании ей услуг по переработке нефтяного сырья, составляет более 50 процентов), датой начала применения инвестиционной надбавки для нефтеперерабатывающих заводов КИНВ не может быть день ранее 1-го числа месяца, в котором организацией, заключившей соглашение о модернизации нефтеперерабатывающих мощностей, от федерального органа исполнительной власти, осуществляющего функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, получено подтверждение полного (частичного) выполнения соглашения о модернизации нефтеперерабатывающих мощностей.

В случае установления факта нарушения требований к инвестиционному соглашению (информации, содержащейся в инвестиционном соглашении), указанных в пункте 27.2 настоящей статьи, и (или) неисполнения инвестиционного соглашения инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ принимается равной нулю в течение всего срока ее действия начиная с первого налогового периода ее применения налогоплательщиком. Сумма налога в части вычетов, приходящихся на инвестиционную надбавку для нефтеперерабатывающих заводов КИНВ, подлежит восстановлению и уплате в бюджет в установленном порядке с уплатой соответствующих сумм пеней, начисляемых со дня, следующего за установленным статьей 204 настоящего Кодекса днем уплаты налога. При этом организация, владеющая на праве собственности нефтеперерабатывающим заводом, указанным в таком инвестиционном соглашении, несет солидарную ответственность за исполнение обязанности, установленной настоящим абзацем.

Инвестиционная надбавка для нефтеперерабатывающих заводов КИНВ не определяется в случаях, не предусмотренных настоящим пунктом, а также для налоговых периодов, начинающихся с 1 января 2031 года включительно.

27.2. В инвестиционном соглашении должна быть указана следующая информация:

перечень создаваемых объектов основных средств с указанием организаций, на балансе которых они будут учитываться, их предварительная стоимость;

идентификационный номер налогоплательщика (ИНН), полные и сокращенные наименования организаций - получателей инвестиционной надбавки для нефтеперерабатывающих заводов КИНВ, являющихся стороной инвестиционного соглашения, реквизиты их свидетельств о регистрации лица, совершающего операции по переработке нефтяного сырья, а также доли указанных организаций в финансировании инвестиционного соглашения (с учетом привлекаемых указанными организациями заемных и (или) кредитных средств). При этом сумма всех долей организаций, указанных в инвестиционном соглашении, не может быть более 1;

идентификационный номер налогоплательщика (ИНН), полное и сокращенное наименование организации, владеющей на праве собственности нефтеперерабатывающим заводом, в составе которого находятся производственные мощности по переработке нефтяного сырья, при направлении на которые нефтяного сырья исчисляются суммы акциза, подлежащие вычету с увеличением на инвестиционную надбавку для нефтеперерабатывающих заводов КИНВ, а также место расположения указанного нефтеперерабатывающего завода.

Инвестиционное соглашение должно удовлетворять следующим требованиям:

в течение всего срока действия инвестиционного соглашения в нем может быть указан только один нефтеперерабатывающий завод;

инвестиционное соглашение действует с момента его заключения и до даты окончания действия соглашения, установленной таким соглашением, но не ранее 1 января 2031 года;

с 1 октября 2021 года не допускается вносить изменения в инвестиционные соглашения в части организаций - получателей инвестиционной надбавки для нефтеперерабатывающих заводов КИНВ;

с 1 января 2024 года не допускается вносить изменения в инвестиционные соглашения в отношении объектов основных средств, создаваемых в рамках инвестиционных соглашений;

организации - получатели инвестиционной надбавки для нефтеперерабатывающих заводов КИНВ и организация, владеющая на праве собственности нефтеперерабатывающим заводом, указанным в инвестиционном соглашении, являются взаимозависимыми лицами или одним лицом;

объекты основных средств, создаваемых в рамках инвестиционного соглашения, учитываются на балансе организации, владеющей на праве собственности нефтеперерабатывающим заводом, и (или) на балансе налогоплательщика, и (или) на балансе организации, являющейся взаимозависимым лицом с налогоплательщиком;

не допускается указывать в инвестиционном соглашении нефтеперерабатывающий завод, указанный в ранее заключенных инвестиционных соглашениях с федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, действующих на дату заключения инвестиционного соглашения, кроме соглашений о модернизации нефтеперерабатывающих мощностей, заключаемых в соответствии с пунктом 5 статьи 179.7 настоящего Кодекса;

не допускается включать в перечень создаваемых объектов основных средств, предусмотренный инвестиционным соглашением, объекты основных средств, являющиеся частью установок вторичной переработки нефти, включенных по состоянию на 1 июля 2021 года в соглашения о модернизации нефтеперерабатывающих мощностей, заключаемые в соответствии с пунктом 5 статьи 179.7 настоящего Кодекса (за исключением случаев увеличения мощности таких установок вторичной переработки нефти более чем на 15 процентов по сравнению с мощностью, которая установлена (будет установлена) на момент завершения выполнения налогоплательщиком всех мероприятий, предусмотренных соглашением о модернизации нефтеперерабатывающих мощностей, заключаемым в соответствии с пунктом 5 статьи 179.7 настоящего Кодекса).

Инвестиционное соглашение считается не исполненным налогоплательщиком в следующих случаях:

если затраты, понесенные налогоплательщиком в рамках исполнения соглашения о модернизации нефтеперерабатывающих мощностей, заключаемого в соответствии с пунктом 5 статьи 179.7 настоящего Кодекса, учтены при определении первоначальной стоимости объектов основных средств, являющихся предметом инвестиционного соглашения;

если с учетом выданных авансов сумма фактически оплаченных налогоплательщиком и (или) взаимозависимыми с ним лицами затрат, непосредственно связанных с созданием объектов основных средств, являющихся предметом инвестиционного соглашения, начиная с 1 января 2019 года и по состоянию на любую дату после 1 января 2024 года оказалась менее величины, равной произведению 30 миллиардов рублей (20 миллиардов рублей для соглашений, предметом которых является исключительно создание объектов основных средств в целях осуществления технологического процесса, указанного в абзаце двадцать шестом настоящего пункта) и величины ДФИН, определяемой для налогоплательщика в порядке, установленном пунктом 27.1 настоящей статьи;

если совокупная первоначальная стоимость объектов основных средств, являющихся предметом инвестиционного соглашения и введенных в эксплуатацию в период с 1 января 2020 года по 31 декабря 2026 года включительно, оказалась менее величины, равной произведению 50 миллиардов рублей (30 миллиардов рублей и более для соглашений, предметом которых является исключительно создание объектов основных средств в целях осуществления технологического процесса, указанного в абзаце двадцать шестом настоящего пункта) и величины ДФИН, определяемой для налогоплательщика в порядке, установленном пунктом 27.1 настоящей статьи.

Для целей настоящего пункта первоначальная стоимость основного средства определяется в порядке, установленном пунктом 1 статьи 257 настоящего Кодекса. В случае, если в сделках, учитываемых при формировании первоначальной стоимости основного средства, применялись цены, не признаваемые рыночными, то первоначальная стоимость основного средства для целей настоящего пункта определяется с использованием цен указанных сделок, принимаемых для целей налогообложения в порядке и с применением методов, которые установлены главой 14.3 настоящего Кодекса. Для целей настоящего пункта рыночная цена определяется с учетом положений статьи 105.3 настоящего Кодекса.

При этом объекты основных средств, являющиеся предметом инвестиционного соглашения, должны создаваться в целях осуществления хотя бы одного из следующих технологических процессов:

каталитический крекинг;

гидрокрекинг;

гидроконверсия тяжелых остатков;

замедленное коксование и (или) флексикокинг;

каталитический риформинг бензина;

изомеризация бензина;

добыча нефти в целях прямого и (или) замещаемого (путем товарообменных операций ("своп") обеспечения нефтяным сырьем нефтеперерабатывающих предприятий с высокой глубиной переработки, обеспечивающих своевременную модернизацию производства, принадлежащих налогоплательщику и (или) взаимозависимым с ним лицам на праве собственности, при условии, что по состоянию на 1 января 2019 года указанное требование содержится в лицензии на пользование недрами, держателем которой являются налогоплательщик и (или) взаимозависимые с ним лица и в рамках которой осуществляется добыча нефти;

депарафинизация;

гидроизодепарафинизация;

производство метил-трет-бутилового эфира;

производство метанола;

производство технического углерода (сажи).

В целях заключения инвестиционного соглашения федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, осуществляется в том числе проверка соответствия объектов основных средств, предлагаемых для включения в перечень создаваемых объектов основных средств, предусмотренный инвестиционным соглашением, цели создания таких объектов для осуществления технологических процессов, указанных в настоящем пункте. При этом предметом инвестиционного соглашения не могут являться объекты основных средств, которые по заключению федерального органа исполнительной власти, осуществляющего функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, не соответствуют указанной цели.

Форма инвестиционного соглашения, порядок заключения инвестиционного соглашения, внесения изменений в инвестиционное соглашение устанавливаются Правительством Российской Федерации.

Федеральный орган исполнительной власти, осуществляющий функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере топливно-энергетического комплекса, направляет в налоговые органы информацию о заключенных инвестиционных соглашениях, о внесении изменений в заключенные инвестиционные соглашения до истечения тридцати дней с момента заключения инвестиционного соглашения (внесения изменений в инвестиционное соглашение).

28 - 30. Утратили силу с 1 апреля 2020 года. - Федеральный закон от 30.07.2019 N 255-ФЗ.

31. Вычетам подлежат суммы акциза, исчисленные при совершении операции, указанной в подпункте 38 пункта 1 статьи 182 настоящего Кодекса, умноженные на коэффициент КВД, при представлении документов, предусмотренных пунктом 29 статьи 201 настоящего Кодекса.

Коэффициент КВД определяется налогоплательщиком самостоятельно по следующей формуле:

КВД = 1 + КГВП / КВ,

где КВ - коэффициент, равный:

1 - при использовании винограда для производства реализованных в налоговом периоде вина, ликерного вина с защищенным географическим указанием, с защищенным наименованием места происхождения (специального вина), виноматериалов и (или) виноградного сусла;

0,97 - по 31 декабря 2021 года включительно при использовании винограда для производства реализованного в налоговом периоде игристого вина (шампанского);

0,945 - с 1 января по 31 декабря 2022 года включительно при использовании винограда для производства реализованного в налоговом периоде игристого вина (шампанского);

0,983 - с 1 января 2023 года при использовании винограда для производства реализованного в налоговом периоде игристого вина (шампанского);

0,63 - с 1 января по 31 декабря 2021 года включительно при использовании винограда для производства спиртных напитков по технологии полного цикла, реализованных в налоговом периоде;

0,65 - с 1 января по 31 декабря 2022 года включительно при использовании винограда для производства спиртных напитков по технологии полного цикла, реализованных в налоговом периоде;

0,67 - с 1 января 2023 года при использовании винограда для производства спиртных напитков по технологии полного цикла, реализованных в налоговом периоде;

КГВП определяется налогоплательщиком самостоятельно по следующей формуле:

КГВП = VГВП / VВД,

где VГВП - объем произведенных из винограда и реализованных в налоговом периоде вина, и (или) игристого вина (шампанского), и (или) ликерного вина с защищенным географическим указанием, с защищенным наименованием места происхождения (специального вина), и (или) виноматериалов, и (или) виноградного сусла, и (или) спиртных напитков, произведенных по технологии полного цикла, выраженный в литрах;

VВД - количество винограда, использованного для производства реализованных в налоговом периоде вина, и (или) игристого вина (шампанского), и (или) ликерного вина с защищенным географическим указанием, с защищенным наименованием места происхождения (специального вина), и (или) виноматериалов, и (или) виноградного сусла, и (или) спиртных напитков, произведенных по технологии полного цикла, выраженное в тоннах.

Рассчитанное значение КВД округляется до целого значения в соответствии с действующим порядком округления.

Комментарий к Статье 200 Налогового кодекса РФ

Комментарий к Ст. 200 НК скоро появится.